Un año después: cómo la guerra entre Ucrania y Rusia transformó el transporte marítimo

Los efectos de la guerra en el transporte marítimo de contenedores, crudo, productos refinados, GNL y graneles secos

“Es como cuando eras un niño pequeño y jugabas un juego en el que sitiabas un castillo y lo rodeabas, tratando de matar de hambre a la gente. Pero en este asedio, las sanciones rusas, la mitad del castillo ha quedado sin rodear. Pueden simplemente abrir las puertas y reabastecerse de alimentos y comerciar todos los días”, dijo Robert Bugbee, presidente de Scorpio Tankers (NYSE: STNG).

Hace un año, Rusia invadió Ucrania. Los comentarios de Bugbee, entregados en la conferencia de envío de las Cámaras de Comercio Noruega-Helénica el mes pasado, resumen cómo se ha desarrollado la guerra para los mercados de envío y el comercio mundial en los últimos 12 meses.

Ha habido multitud de sanciones. De hecho, Rusia se ha enfrentado a desafíos en la importación y exportación. Pero la carga ha seguido fluyendo, como agua atraída por la gravedad alrededor de una piedra.

Los cargamentos toman una ruta más larga o interviene una fuente de reemplazo. En todos los principales segmentos de transporte marítimo (contenedores, petroleros, graneles secos, gas) el primer año de la guerra ha sacudido los mercados pero no ha detenido el comercio.

Envío de contenedores

No importa el segmento de envío, hay varias razones para dejar de servir a Rusia. En algunos casos, existe el riesgo financiero de las sanciones reales, junto con el deseo de «autosancionarse», incluso si se permite el comercio.

Existe el riesgo operativo de que los barcos se retrasen, un problema importante para el envío de contenedores debido a los requisitos de control de exportación para inspeccionar bienes prohibidos de doble uso (civil/militar).

Hay un aspecto moral. Algunos ejecutivos navieros se niegan a permitir que sus empresas sirvan a Rusia porque creen que es lo incorrecto. Y hay razones de reputación para abstenerse: las consecuencias financieras de que los clientes perciban que apoyan a Rusia.

Prácticamente todas las principales líneas de transporte de contenedores suspendieron todos los servicios a los puertos rusos poco después de que estalló la guerra y no han regresado. Maersk y CMA CGM tienen participaciones en puertos rusos.

Mediterranean Shipping Co. (MSC), la línea de transporte de contenedores más grande del mundo, todavía sirve a Rusia. «Conectando a Rusia con el mundo… MSC ha estado ayudando a los clientes a enviar carga desde y hacia Rusia desde 1998». MSC presume en su sitio web.

Como informó anteriormente Alphaliner, MSC ahora tiene la mayor participación en el mercado del Mar Negro y continúa prestando servicios a Novorossiysk, Rusia. Después de que otros transportistas principales además de MSC se retiraran de Novorossiysk, los transportistas turcos de corta distancia Arkas, Admiral, Akkon y Medkon impulsaron sus propios servicios para llenar el vacío.

Alphaliner informó en diciembre que MSC incrementó sus conexiones semanales con Rusia con un nuevo servicio de transporte entre el sur de Turquía y Rusia.

El viernes, el primer aniversario de la invasión, los datos de posición del barco mostraron que el MSC Eloise de 2.598 TEU estaba en el muelle de San Petersburgo en el Mar Báltico. El MSC Antwerp III de 2.490 TEU estaba en el muelle de Novorossiysk. El MSC Rhiannon de 2.024 TEU y el MSC Jenny II de 2.045 TEU esperaban en alta mar.

No existe ninguna ley ni reglamento que prohíba a MSC o a cualquier otra empresa de transporte marítimo operar en Rusia.

El 1 de marzo, MSC anunció una suspensión temporal de todas las reservas hacia y desde Rusia, excluyendo alimentos, medicinas y artículos humanitarios. Bloomberg informó sobre el servicio continuo de MSC a Rusia en julio. American Shipper preguntó a un portavoz de MSC el jueves si se había levantado la interrupción de la reserva. El portavoz remitió a American Shipper a la declaración del 1 de marzo.

Mientras tanto, a medida que algunos transportistas continúan brindando enlaces a los puertos rusos en el Báltico, el Mar Negro y el Pacífico, un aumento en la carga en contenedores está llegando simultáneamente a Rusia por tierra. Los camiones que esperan están alineados por millas en la frontera de Georgia y Rusia, en ruta desde Turquía y Armenia.

El New York Times informó que los productos de doble uso ahora están inundando Rusia a través de China, Kazajstán y Bielorrusia, y que las importaciones generales de bienes a Rusia volvieron a los niveles anteriores a la guerra a partir de diciembre.

La carga en contenedores ha encontrado una forma de sortear los obstáculos.

Transporte marítimo de cisternas

El efecto de la guerra en el transporte de contenedores ha sido menor, porque Rusia es un mercado relativamente pequeño. No es así en el transporte marítimo de camiones cisterna.

Rusia es el segundo mayor exportador mundial de petróleo crudo y el segundo mayor exportador de diésel. Los mercados de petroleros se han visto muy afectados por la guerra.

El analista de Evercore ISI, Jon Chappell, calificó la guerra como “un evento geopolítico generacional que probablemente cambiará los flujos marítimos de la materia prima más importante del mundo durante años”. Chappell cree que «el rediseño del mapa del comercio mundial solo ha entrado en las primeras entradas».

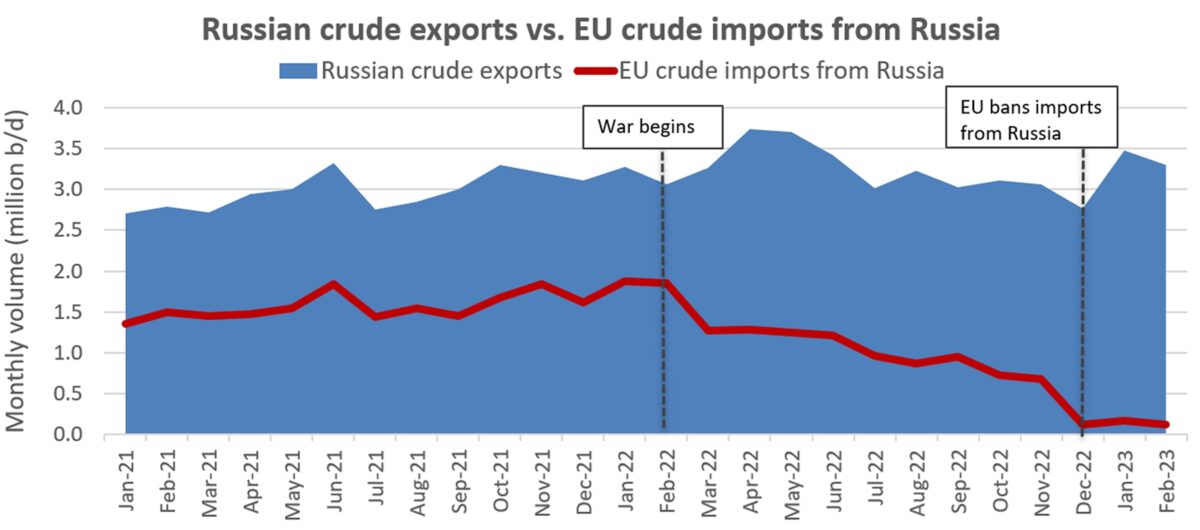

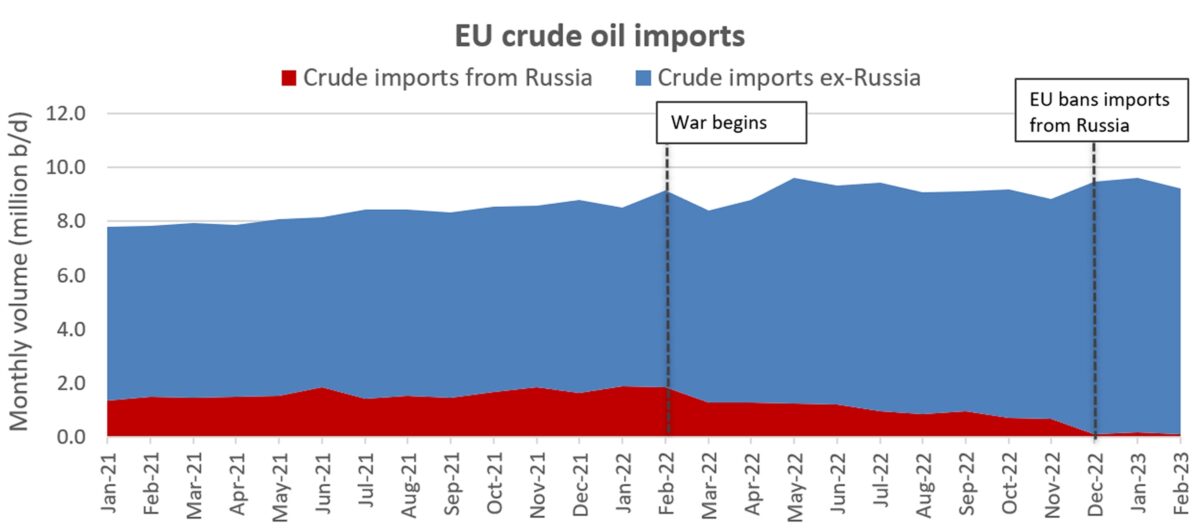

La UE prohibió las importaciones de crudo transportado por mar ruso a partir del 5 de diciembre y de productos derivados del petróleo rusos a partir del 5 de febrero. En las mismas fechas, la Unión Europea, los países del G-7, Japón y Australia prohibieron la prestación de servicios de transporte marítimo (incluidos los seguros) para petroleros que transportan carga valorada por encima de un límite de precio a países no pertenecientes a la UE.

El plan de tope está diseñado específicamente para obligar a Rusia a vender su petróleo con descuento. pero mantener el flujo de carga. Dejar las puertas del castillo abiertas, en palabras de Bugbee.

La mayoría de los cargamentos rusos no se cargan a bordo de buques cisterna tradicionales con seguro estándar del Reino Unido. La mayoría se mueve en petroleros en la «flota en la sombra» — embarcaciones con propiedad opaca que operan fuera de los sistemas financieros y de seguros occidentales. “La transferencia de barcos a la llamada flota en la sombra los elimina efectivamente de los principales comercios y reduce el suministro efectivo de barcos”, dijo Kevin Mackay, director ejecutivo de Teekay Tankers (NYSE: KNP), durante una conferencia telefónica el jueves.

Además de la aparición de la flota en la sombra, la otra gran consecuencia de la guerra son las distancias de viaje mucho más largas. Cuanto más larga sea la distancia del viaje, más capacidad se absorberá en el petrolero y mejores serán las tarifas al contado.

El crudo ruso que solía viajar en distancias cortas a la UE ahora se destina casi exclusivamente a viajes de larga distancia a China e India. El diesel ruso que solía ir a la UE también está viajando mucho más lejos.

“Es probable que África y América Latina sean destinos clave para el avance de los productos limpios rusos, especialmente para el diésel y el gasóleo”, dijo Reid I'Anson, analista senior de materias primas de Kpler.

Kpler proporcionó a American Shipper sus datos más recientes sobre las salidas marítimas de Rusia y las entradas de la UE, incluido el promedio de febrero hasta la fecha.

Tras las sanciones de la UE de diciembre, las exportaciones rusas de crudo por mar promediaron 3,5 millones de barriles por día (b/d) en enero y 3,3 millones de b/d este mes. Eso es un 23% más que los volúmenes en enero febrero de 2021, antes de la invasión.

Las importaciones de crudo transportado por mar desde Rusia se redujeron a un goteo después de la prohibición de diciembre, pero las importaciones de crudo de la UE en general ahora son mucho más altas de lo que eran antes de la invasión.

Según datos de Kpler, la UE importó 9,6 millones b/d de crudo transportado por mar en enero y 9,2 millones b/d en febrero, un 20% más que en los mismos meses de 2021.

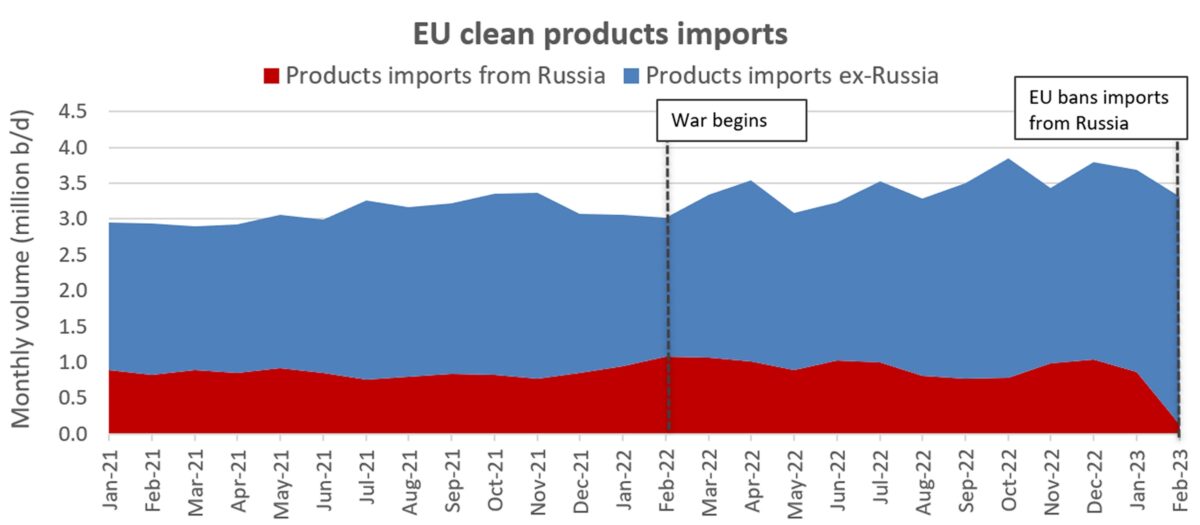

La prohibición de la UE sobre las importaciones de productos rusos tiene menos de un mes, por lo que aún es demasiado pronto para saber cómo se desarrollará.

I'Anson le dijo a American Shipper: «En general, será más difícil para Rusia encontrar compradores alternativos, en relación con el crudo, especialmente para VGO producido. [vacuum gas oil] y nafta. Los recortes de producción anunciados son probablemente una respuesta a las próximas operaciones de refinería más débiles”.

Los datos de Kpler muestran una caída en las exportaciones de productos petrolíferos rusos este mes, coincidiendo con la prohibición de importación de la UE. Las exportaciones de productos rusos tienen un promedio de 1,6 millones de b/d este mes. Eso es un 14% menos que el pico reciente en diciembre y un 9,5% menos que en febrero de 2021.

Las importaciones de productos refinados de febrero a la UE tienen un promedio de 3,3 millones de b/d. Eso es menos que en los últimos meses, pero es probable que esto se deba a que la UE llenó los inventarios antes de la prohibición de importación del 5 de febrero.

Durante los 12 meses posteriores a la guerra, las importaciones promedio de productos refinados de la UE fueron un 12 % más altas que en todo el año 2021, según datos de Kpler.

envío de GNL

El transporte de gas natural licuado, así como el de crudo y productos, se ha visto profundamente afectado por la guerra.

Antes de la invasión, los países de la UE, en particular Alemania, dependían en gran medida del gasoducto ruso. Rusia usó cierres intencionales de su suministro de tuberías en un intento de asustar a la UE para que no apoyara completamente a Ucrania. Hasta septiembre, cuando alguien voló las tuberías de Nord Stream.

La pérdida del gasoducto llevó a Europa a luchar por encontrar un suministro de reemplazo. Una armada de buques metaneros entregó cargamentos desde el Golfo de EE.UU. En el pico del frenesí de la demanda, las tarifas al contado para los transportadores de GNL alcanzaron los $ 500,000 por día, la tarifa diaria más alta jamás pagada por un barco comercial en la historia. Al final resultó que, el aumento en los cargamentos de GNL combinado con el clima cálido mantuvo a Europa bien abastecida este invierno.

En la perspectiva anual de GNL de Shell, publicado este mes, el gigante energético dijo que Europa aumentó sus importaciones de GNL en un 60% en 2022 para reemplazar el gas ruso. La demanda europea alejó la oferta de otros países como Bangladesh, India y Pakistán.

“La invasión rusa de Ucrania no solo afectó a Europa”, subrayó Shell. “Impactó los mercados de energía en todo el mundo. 2022 puede pasar a ser el año que reconfiguró los mercados energéticos mundiales. Los eventos del año desencadenaron cambios estructurales en la dinámica del mercado que pueden afectar la trayectoria a largo plazo de la industria del GNL”.

Transporte a granel seco

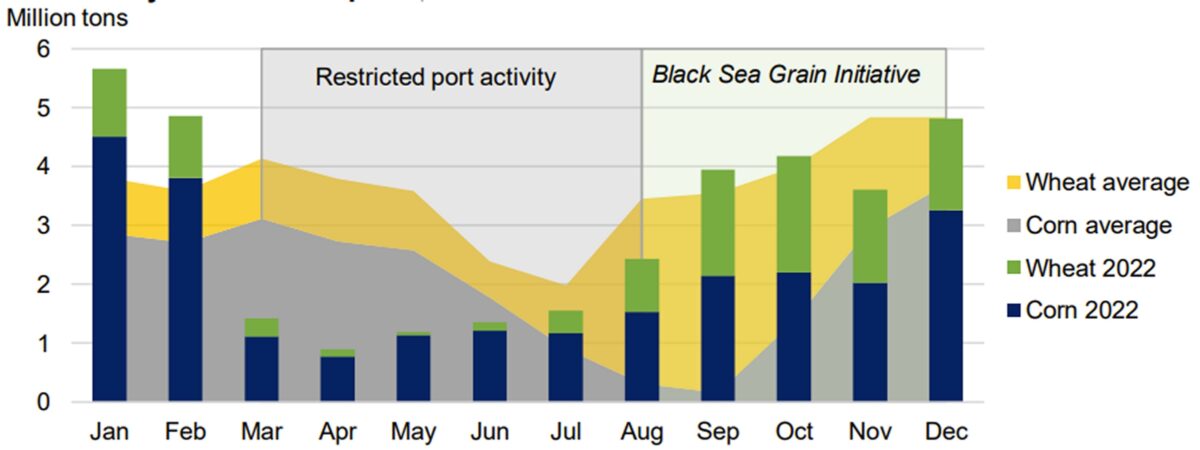

El sector del transporte marítimo de graneles secos también se ha visto muy afectado por la guerra. El centro de atención mundial se centra especialmente en los cargamentos de exportación de trigo y maíz ucranianos perdidos y su efecto sobre el hambre en el mundo.

Petros Pappas, CEO de Star Bulk (NYSE: SBLK), dijo en la última conferencia telefónica de su empresa que el comercio mundial de cereales disminuyó un 3,1 % el año pasado “ya que la guerra detuvo abruptamente las exportaciones ucranianas, que representan el 10 % del comercio total de cereales, durante seis meses. A partir de agosto, las exportaciones se reanudaron parcialmente a través de la Iniciativa de Granos del Mar Negro”.

El Departamento de Agricultura de los Estados Unidos (USDA) emitió un informe sobre el impacto de la guerra en Enero. Como resultado de la Iniciativa de Granos del Mar Negro, que permite que los graneleros pasen por el Mar Negro, el USDA dijo que las exportaciones combinadas de trigo y maíz de Ucrania en septiembre y octubre fueron más altas que el promedio de cinco años. Los volúmenes de diciembre estuvieron a la par con el promedio.

El USDA espera que Ucrania exporte 13,5 millones de toneladas de trigo en el año comercial 2022-23, un 28% menos que en 2021-22. Sin embargo, espera que las exportaciones globales aumenten un 4% año tras año, en gran parte debido a un aumento en las exportaciones de Rusia.

El USDA anticipa que Ucrania exportará 22,5 millones de toneladas de maíz en 2022-23, un 17% menos año tras año. Predice que las exportaciones mundiales de maíz caerán un 13% en el año comercial actual, pero principalmente debido a las disminuciones de los EE. UU., no de Ucrania.

El efecto de la guerra en los graneles secos va mucho más allá de las exportaciones de cereales de Ucrania. Rusia es el tercer mayor exportador mundial de carbón. La UE ha prohibido las importaciones de carbón ruso desde agosto.

A medida que aumentaron los precios del gas natural el año pasado, la UE incrementó las importaciones de carbón de fuentes no rusas (Colombia, Sudáfrica, EE. UU., Australia) a un nuevo máximo de 12,7 millones de toneladas en diciembre, según Mark Nugent, analista senior de la correduría de barcos Braemar. Las importaciones de carbón de la UE aumentaron un 30,5 % interanual en enero.

Las exportaciones de graneles secos de Rusia ahora han seguido el mismo guión que las exportaciones de crudo de Rusia. Los cargamentos abandonados por la UE se embarcan en viajes de larga distancia a China e India.

Nugent dijo que las exportaciones rusas totales de graneles secos (carbón, granos, acero, fertilizantes, etc.) promediaron 23,8 millones de toneladas por mes en el período posterior a la invasión entre marzo de 2022 y este enero, esencialmente sin cambios con respecto al mismo período del año anterior.

Los volúmenes de graneles secos rusos a China aumentaron un 24,2% interanual y los de India «casi se triplicaron», dijo Nugent. “India, en particular, ha mostrado su disposición a comprar materias primas rusas más baratas, a saber, carbón, para reemplazar alternativas costosas de otras fuentes, como Australia”.

Mirando hacia atrás en los flujos de envío a granel durante el primer año de la guerra, el corretaje de barcos BRS concluyó: «Lo que hemos aprendido hasta ahora [is that] a pesar de incurrir en ineficiencias, los mercados de productos básicos, y los actores detrás de ellos, son enormemente flexibles con el tiempo. Esto ha hecho que el efecto deseado de las sanciones sea difícil de lograr”.

Bugbee hizo un comentario similar. “Estoy desconcertado con las preguntas de los inversionistas como '¿Qué va a hacer Rusia?' Esta es la forma completamente incorrecta de verlo. Porque EE. UU., Europa, Australia y Japón pueden haber sancionado la oferta rusa, pero nadie sancionó la demanda de América del Sur, África, Asia oriental, Europa y América del Norte.

“Tenemos que mirar el mercado desde el lado de la demanda, no desde el lado de la oferta. Si haces eso, se vuelve muy simple”, dijo Bugbee. La carga “va a encontrar la manera de llegar allí”.

Haga clic para ver más artículos de Greg Miller

Artículos relacionados:

- Bienvenido al lado oscuro: el auge de la 'flota en la sombra' de los buques cisterna

- Comienza el efecto de las sanciones: petroleros de crudo obligados a realizar viajes más largos

- Las tarifas de los petroleros bajan dos dígitos después del debut de las sanciones de Rusia

- ¿Serán rentables las sanciones al diesel ruso para los camiones cisterna de productos?

- ¿Podrían las sanciones a Rusia funcionar en la práctica incluso si fallan en el papel?

- Teoría del caos: cómo prosperan los petroleros en medio de la crisis energética y la guerra